- 什麼資產可以抗通膨?一文告訴你2022年下半年通貨膨脹解決方法

- 10本投資書籍推薦!為股票入門初學者精選的投資書單

- 避險工具有哪些?帶你了解貨幣等避險資產

今天跟大家探討一下什麼資產可以抗通膨。去年下半年以來,聽到最多的詞應該就是通膨了,美聯儲今年密集的大手筆加息是因為通膨,日本棄匯保債也是因為通膨。當然,對於大家來說更直觀的感受可能是這個月我買菜的花費比上個月更多了,衣服更貴了,甚至飲料、麵包都在不斷漲價,抬眼看去超市貨架的價格標籤換了一個又一個,只因為價格再不斷上漲。

內容目錄

通膨原因及影響

通貨膨脹率的確定一般參考CPI(Consumer Price Index,消費者物價指數)和PCE(Personal Consumption Expenditure Price Index,人消費支出物價指數)。

那麼通貨膨脹對我們來說有什麼影響呢?首先我們要知道通膨來源於物資供給不足和流動貨幣數量增加。就目前台灣公佈的數據來看,2021年台通膨率為2.0%,相對來說還比較溫和,但是今年標普調升22年通膨預期至3.2%,更有甚者調升至3.85%,創下14年以來的新高,核心影響因素是全球保守主義抬頭,加上戰爭以及經濟衰退的預期導致全球供應鏈不暢和能源、原材料價格大漲。最直接的影響就是居民生活成本持續提升,企業經營成本也持續增加,如果得不到有效控制,最終的結果就是:企業產品成本增加—物價上漲—居民消費能力壓縮—企業虧損甚至倒閉—失業潮來臨—經濟奔潰;但是溫和的通膨又能刺激經濟持續穩健發展,過低的通膨會讓經濟陷入滯漲,合理的區間只能由當局來把控。

所以可以看到,通膨直接帶來的影響是貨幣購買力下降,居民手裡的錢越來越不值錢,而持續無度的通膨則會導致企業倒閉、居民失業,整個社會陷入崩潰的狀態。

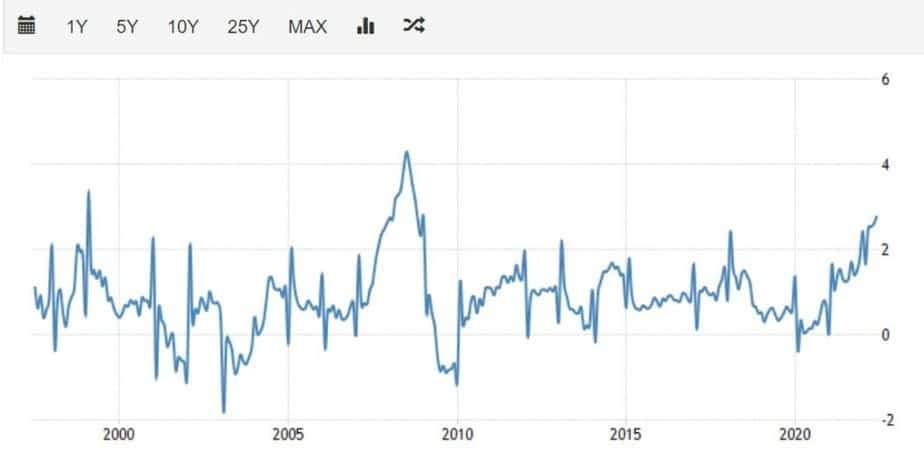

台灣過去25年通膨率基本維持在1%-2%的區間,08年次貸危機創新高的4%,今年希望能被有效的控制一下。

通貨膨脹解決方法, 什麼資產可以抗通膨?

上面給大家介紹了一下通膨的原因和危害,是不是我們就束手無策只能被動接受呢?作為一個投資人,什麼都不做去等待我的財富被通膨收割是我不能忍受的,那麼有哪些資產可以被我們用來對抗通膨呢?下面為大家詳細介紹一下David我的觀點和選擇。

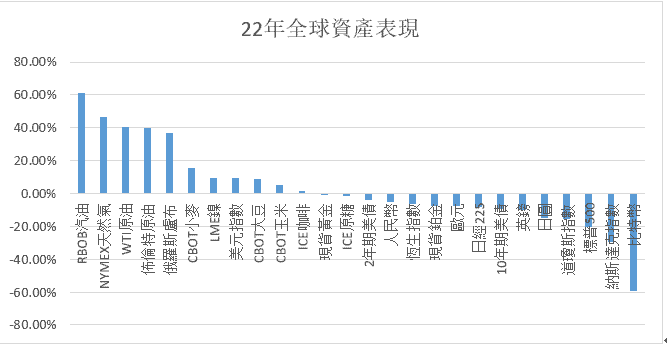

先回顧一下前面我們提到的通膨原因:資源短缺或流動資金超額。我們要找到合適的對抗通膨的資產就需要從導致通膨的原因下手。先來看一下今年以來全球各類資產的價格表現:

上半年前三大表現優異資產分別是汽油、天然氣和原油,表現最差的三類資產分別是標普500、納斯達克和比特幣。那為什麼會出現這樣的分化呢?按照傳統情況,通膨之下不應該是對流動性最敏感的資產表現最好嗎?而偏偏這次卻是流動性敏感的資產走的最差呢?

這就談到這次全球通膨的原因並不是貨幣超發,而是來自俄烏戰爭為代表的單邊保守主義,也可以稱之為貿易保護主義所引發的。

當初世界貿易組織建立的時候,核心目的就是發揮全球各個國家不同的商品成產成本優勢,通過發達的全球貿易鏈條實現全球分工,從而實現全球貿易和經濟的雙增長。可以這麼假設:英國擅長生產布的成本比較低,生產紅酒的成本比較高;同時法國生產紅酒的成本比較低而生產布的成本比較高,如果沒有貿易,那就會導致英國的布太便宜而紅酒比較貴,大家的收入和紅酒消費都高不起來,而法國紅酒便宜布很貴,很多窮人可能衣不蔽體。

現在貿易放開啦,英國可以出口布到法國,布的需求起來了這樣國內人民的收入能上升,同時可以從法國進口紅酒,這樣就實現了英國和法國人民的收入都能上升,切布和紅酒都可以消費的起,這樣英國就可以專心生產布出口到法國換取便宜的紅酒,而法國也可以專心生產紅酒出口到英國換取便宜的布,大家都能充分發揮自己的優勢,都能得到實惠。

了解了通膨的前因後果,我們作為投資人就應該通過金融資產投資的方式來對抗通膨,保住我們的資金能夠持續超越通膨的增長,通過上面對比上半年各類資產表現情況的對比,相信大家對選擇什麼資產來對抗通膨已經有了自己的選擇,沒錯,就是大宗商品。

大宗商品包括包含的類別很多,我們常見的影響到我們衣食住行的汽油、糧食、原油等等那我們可以選擇哪些來投資對抗通膨呢?

原油

原油可以被稱為全球最硬的通貨,目前全球汽車保有量14億左右,每天對汽油的需求就是一個天文數字,俄烏戰爭導致原油供給少了一大部分,對應的價格自然就被推高。可能有投資者會問到:這一部分減產量美國增加本土原油出口就可以抵消啊。觀點是沒錯,但是原油提煉成可供機械運行的各類油是需要一個過程的,全球各地生產的石油由於所含雜質量的差異,進行分離的設備是需要改造和重新建設的,所以想要快速的將俄油替換成美油,需要一個過渡期,感興趣的投資者可以去查查相關的資料。

當然,大宗商品的價格跟通膨息息相關,但是投資難度和風險比較大,加上通膨對物價推漲的作用也是有極限的,大家再投資的時候還是要選擇合理的標的資產去參與,風險控制要放在第一考慮的位置。

黃金

黃金投資作為對抗通膨的一大手段應該是大家第一時間想到的,雖然上半年黃金現貨價格表現並不如人意,但是還是給大家推薦參考。

據相關數據顯示,科學家估算過,地球上的黃金含量大約為地球質量的億分之一。而因為地球質量大約為60萬億億噸,所以地球上的黃金含量約為60萬億噸!但是很可惜,大部分黃金都在地下人類難以觸及的地方,21年也就新增3500多噸黃金,增量還是相當有限的。

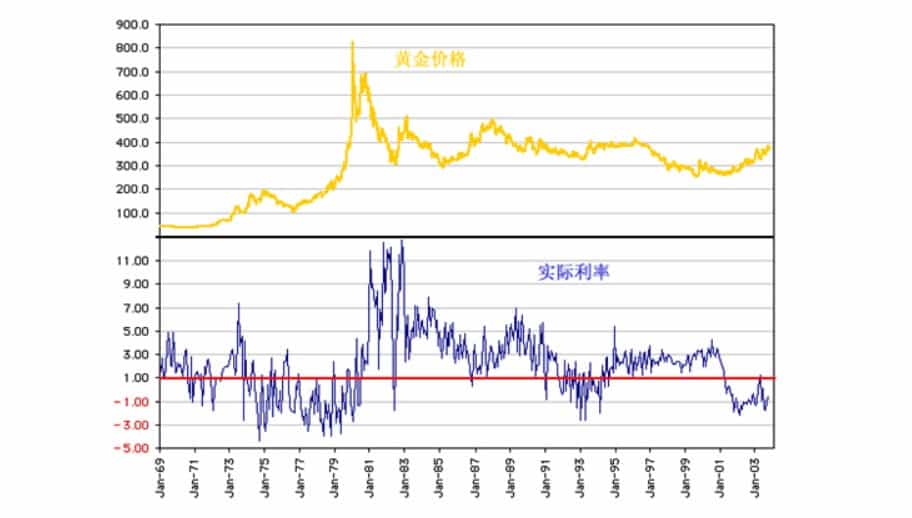

因為黃金的開採難度以及在工業、消費等領域的需求量依然巨大,所以其保值增值的效果還不錯,可以參考下圖69年至03年黃金價格與實際利率對比:

對金價有重要影響的是扣除通膨後的實際利率水平,扣除通貨膨脹後的實際利率是持有黃金的機會成本,實際利率為負的時期,人們更願意持有黃金,並且在不同的通膨階段,通膨率對金價的影響也不盡相同:

通膨初期階段:強力主推金價上漲;

通膨高漲階段:過度的通貨膨脹對黃金價格具有一定的抑製作用;

通膨下滑初期:通貨膨脹仍處於比較高的位置,對黃金的負面影響依然存在。

通膨連續觸底:黃金的價格開始逆轉,出現上漲

所以大家會發現,通膨對黃金的價格影響是有一定的階段性的,所以選擇黃金參與對抗通膨需要考察通膨所處階段,針對不同的通膨階段全球主要國家的宏觀調控政策來調整我們的黃金投資策略以及選擇對應的工具。

股票類資產

股票類別的資產應該是大家最熟悉的對抗通膨的選擇了,前面David說過,通膨最直接影響我們日常的衣食住行,結合上半年各類資產的表現情況,我們基本可以鎖定可以投資的股票類資產包括能源、食品等類別的股票,也包含行業的ETF,比如煤炭股、天然氣股票、食品類股票,大家都可以相對應的選擇有自己的原材料來源的公司或者本身就是生產原材料的公司去做投資。

前面David推薦過的如TECK、EOG能源(EOG.US)、赫斯(HES.US)、先鋒自然資源(PXD.US)、康菲石油(COP.US)等都可以作為我們的備選目標。

房地產相關資產

這裡要特別說明!房地產相關資產可不是建議大家去買房子或者店鋪,雖然也是一種對抗通膨的方式,但是流動性和稅收問題卻是地產投資的硬傷,所以選擇相關的金融資產如REITs(房地產投資信託基金)會是一個不錯的選擇(當然原則是通膨是基於貨幣超發的原因引起的,當前美聯儲加息的背景下會不太適合),能夠幫我們應對大多數情況下的通膨對抗投資。

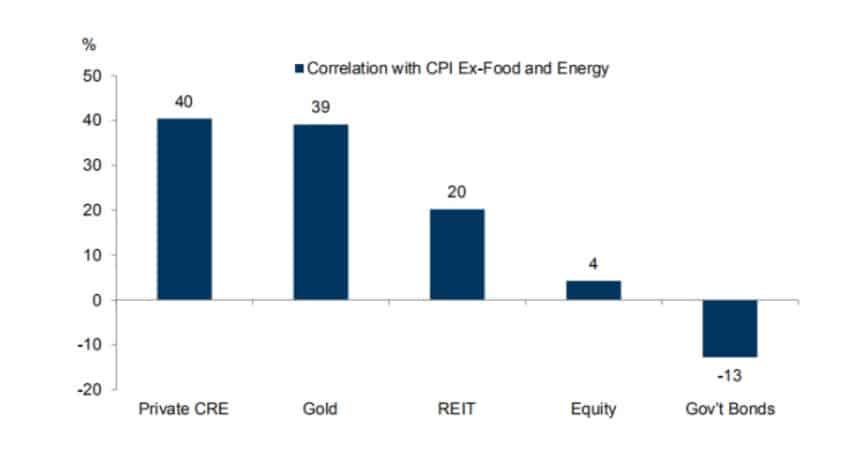

美国主要资产与CPI的相关性

注:圖片來自高盛研究

數據說話,REITs的通膨對抗能力是相當不錯的,對投資能力不是太好的投資者會比較友好,交易節奏和分析都會比較好把握。

結語

說到最後,對於目前的全球通膨局面,並不是貨幣超發所造成的,而是貿易保護主義導致的物資流動不暢導致的,比如美國,由於產業空心化嚴重導致基礎生活物資生產能力不足,加上進口物資運輸不暢導致通膨愈演愈烈,包括近期歐盟提議降低天然氣需求15%遭到歐盟成員國反對,也凸顯出來能源的重要性,所以,在QE之前,抗通膨選擇資源會比較舒服。

相關文章閱讀推薦: